認知症高齢者の現状

政府の高齢社会白書によりますと、65歳以上の認知症患者数は2015年に推計で約520万人、2012年からの3年間で50万人増加したそうです。

さらに高齢化が進む2030年には最大830万人に増加し、総人口の7%(総人口の14人に1人)が認知症高齢者になると予想されています。

同時に、金融資産の「高齢化」は進み、既に2014年時点で、全体の65%を60歳以上の人が保有しています。

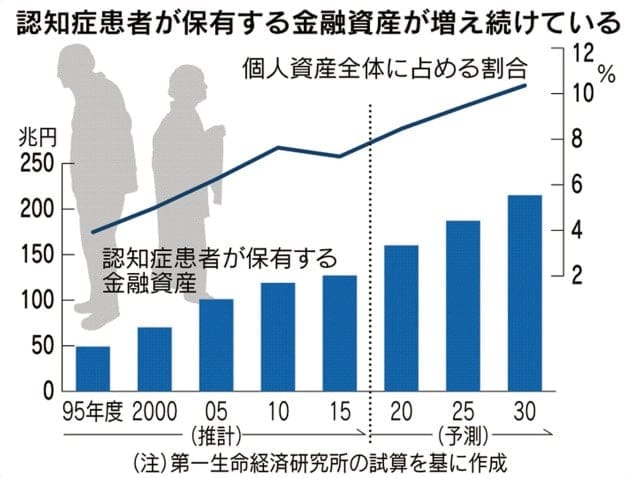

第一生命経済研究所によりますと、今後は、認知症高齢者の保有が大きくなり、2017年の143兆円が、2030年には215兆円にまで増加するとの試算が出ました。

2030年の家計金融資産は2,070兆円と試算されていますので、1割超の金額を認知症高齢者が保有することとなります。

認知症高齢者マネーの凍結

現在、認知症になりますと、意思表示の困難なご本人に代わって、ご家族が金融機関に出向いても、「ご本人の意思確認ができない状況では支払いに応じられません」と断られてしまいます。

これが高齢者マネーの凍結、と言われるものです。

こうなりますと、日本国内でとてつもなく巨額なお金が、消費や投資に回らなくなります。

政府や金融機関はこうした資産が使われなくなること、ひいては国の成長のための資金の流れが滞ることとなり、国の成長を阻害してしまうことに危機感を強めています。

我々の立場からも、ご本人の入院治療費や日々の生活資金もご家族が立て替えしなければならず、大変困ります。

解決策

1.成年後見制度

ご本人が認知症等になった後、ご家族等の関係者が申し立て、家庭裁判所が後見人を選任し、ご本人の財産を守る制度です。

但し、現状、利用者は約21万人と認知高齢者の5%にも達しません。

その理由として、後見人となるべき親族が近くにいないこと、弁護士や司法書士を選任すると最低でも月2-3万円の報酬を払い続けなければならないこと、ご本人の資産を守ることが目的のため、家庭裁判所への報告等、後見人の負担は軽くないこと、等が挙げられます。

また、この制度を利用しても、ご本人の資産保全目的のため、金融商品、株式や不動産の運用、相続対策はできません。可能なのは売却程度です。

2.任意後見制度

ご本人が健常なうちに、将来認知症等になった場合にそなえて、ご家族等、任意後見人を事前に公正証書の契約で決めておいて、判断能力不十分となった場合に家庭裁判所に申し立て、任意後見人を選任してもらい、判断能力十分なうちの考えに基づき、財産の保全をする制度です。

但し、こちらも、ご本人の資産保全目的のため、家庭裁判所から後見監督人が選任され、運用、相続対策には制限がかかります。

3.家族信託

こちらも健常なうちに、将来にそなえて、ご本人とご家族で資産活用についてあらかじめ契約を結ぶ仕組みです。

こちらは、その契約どおりに実行されるものですので、ご本人の意思が反映され、最近注目されています。

他、代理人制度の有効活用、金融機関の日常資金に対する払い出し緩和、等があります。

以上、高齢者マネーの凍結をみてきましたが、長寿社会となって喜ばしい反面、死ぬまでの時間が長くなった、長生きのリスクが高まった、とも考えられます。我々にとって使いやすく、資産を形成してこられたご本人の財産を保全しつつ、ご本人の健常時の意思に沿うような形での運用ができる方法を、政府、金融機関任せにせず、我々自身が模索し提起していくことが必要な時期になっていると思います。

(各種データ等、2018/8/26、日経新聞記事を参考)

税理士

株式会社タクトコンサルティング入社

税理士法人タクトコンサルティング代表社員就任

平成23年 税理士法人エクラコンサルティング/株式会社エクラコンサルティングを設立

~現在に至る

0120-131-554

0120-131-554