生前にお金を渡した(贈与した)場合に贈与税が発生しますが、年間110万円までの基礎控除枠の範囲内であれば、税金がかからないことはご存知のことと思います。

そして、生前贈与には特例として非課税制度が設けられており、これを利用することにより年間110万円以上の贈与も可能になります。

今回は、その非課税制度の一つである住宅取得資金贈与の特例をみていきましょう。

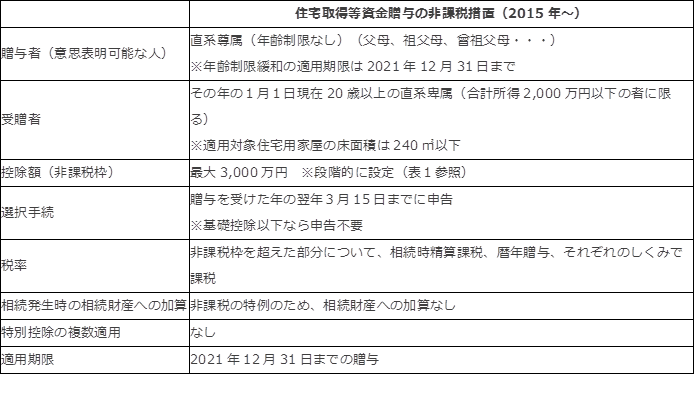

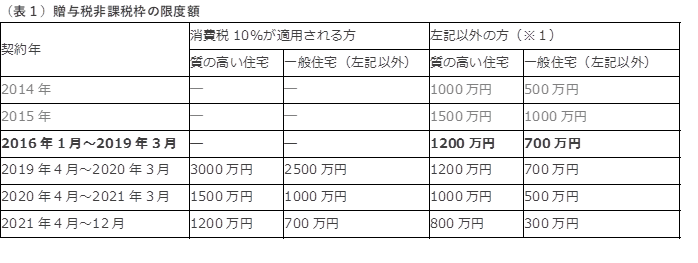

住宅取得資金贈与の特例は、住宅の購入資金を贈与する場合に適用されます。新築、中古を問わず、住宅を買う場合、または家のリフォームも対象で、控除額(非課税枠)までの贈与が非課税となるものです。金額は家によって変わり、断熱性能などの優れた家や、耐震構造の家など、省エネ等住宅に当てはまる場合は、現状1,200万円まで、それ以外は現状700万円までとなっています。

(2019年4月から2020年3月末までは増税による売上反動減対策として、過去最大規模の3,000万円に限度額が引き上げられます。)

施策の背景

住宅を初めて買う世代の平均年収、平均貯蓄は低下傾向である一方、住宅価格は上昇傾向で、住宅取得資金は大幅に不足しています。

他方、60歳以上の高齢者世帯の約4分の1は3,000万円以上、約3分の1は2,500万円以上の貯蓄残高を有しています。

このような高齢者の保有する資産を若い住宅取得者層に移転させ住宅取得にかかる負担の軽減を図り、経済の発展に資する目的で作られました。

(※1)消費税率8%で住宅を取得した方、個人間売買で消費税非課税で中古住宅取得した方

贈与税非課税枠は契約時期で決まります。

また、消費税率引き上げは、2019年10月1日に予定されています。

生前贈与か相続か

住宅取得資金贈与の特例には大きなメリットがありますが、相続により、親の自宅を引き継ぐ予定のある場合は注意が必要です。

住宅取得資金贈与により家を購入した子が、その後亡くなった親の自宅も引き継ぐことになるケースです。第二回で触れた小規模宅地の特例という優遇策があり、故人の住居を相続する際には、相続税の計算で土地の評価が最大80%も下がる制度があります。ただし、同居しているという条件や、持ち家に住んでいないという条件があり、住宅取得資金贈与の特例を利用した場合は、利用できません。結果的に相続時の小規模宅地の特例を使ったほうが得だった、ということになるかもわかりません。

暦年課税か相続時精算課税か

贈与税には、暦年課税と相続時精算課税があり、それぞれに非課税枠があります。ただし、同じ親からもらう場合は、いずれか一方を選択しなければなりません。また一旦、選択したら切り替えることはできません。父親から暦年贈与、母親から相続時精算課税、というやり方は可能です。

住宅取得資金贈与の特例と暦年課税基礎控除額を選択すると、現状、最高限度1,200万円+110万円=1,310万円まで無税で贈与を受けられます。

住宅取得資金贈与の特例と相続時精算課税制度を選択すると、現状、最高限度1,200万円+2,500万円=3,700万円まで無税で贈与を受けられます。

税理士

株式会社タクトコンサルティング入社

税理士法人タクトコンサルティング代表社員就任

平成23年 税理士法人エクラコンサルティング/株式会社エクラコンサルティングを設立

~現在に至る

0120-131-554

0120-131-554