1、背景、1 万㎡を超える農地と自宅敷地

従来、

A さん(70 歳)は、首都圏近郊の先祖代々土地を受け継ぐ大地主です。20 年前の先代の相続では、農地の納税 猶予制度により、先祖代々からの 1 万㎡超の農地と自宅敷地を相続できました。

現在、

Aさん夫婦は長男一家と同居していますが、その長男 B さん(42 歳)は東京の会社に勤務し、農業を継ぐ予定はありません。Bさんには中学生の子供 2 人がいますが、こちらも農業を継ぐ様子はありません。自分もいつまで農業を継続できるか、少なくとも次世代には、農 地の納税猶予は適用できずに相続させなければなりません。

一方近年、Aさんの土地の周辺も宅地化され、一部も道路拡張整備で収用されました。2 年前から拡張された道 路沿いの 5,000 ㎡の土地に、ショッピングセンターが誘致され、Aさんは事業運営体と 30 年の事業用定期借地契 約を締結、Aさん個人は、預託金 2,000 万円、年間 2,400 万円の地代を受け取ることになりました。農業所得だけで は年間 400 万円の固定資産税を支払うのも大変だったAさんは、これで収入が安定しました(Aさんの農地は「宅地 並み課税」されています。)。所得税・社会保険料などを 600 万円支払っても、毎年 1,000 万円の貯蓄もできるように なりました。

2、相続税のシミュレーション

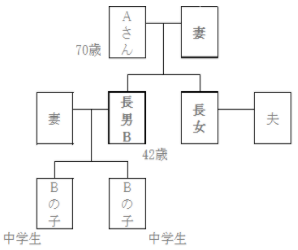

今年 70 歳になったAさんは、私の所に相続税がいくらになるか、納税資金は十分か、相談に来ました。 A さんの 家族構成は、A さん、Aさんの妻、長男 B さん、Bさんの妻、Bさんの子 2 人、結婚して近隣に住む長女がいます。 (法定相続人は妻、長男、長女の 3 人)

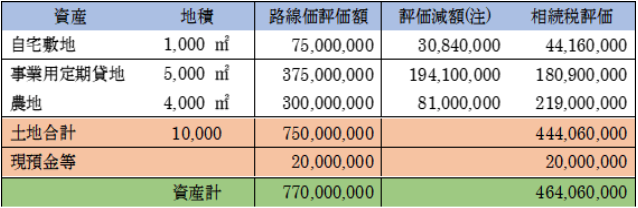

Aさん名義の資産は以下の通りです。

上記には債務にあたる預託金は便宜上除いています。

① 自宅敷地は、広大地評価が「地積規模の大きな宅地の評価」に改正されましたので、三大都市圏外の 1,000 ㎡で計算した規模格差補正率 0.8 を乗じて、さらに 330 ㎡まで居住用宅地の評価減をしています。

② 事業用定期借地契約を締結している貸地は、残存 28 年、借地権割合 50%地区として貸宅地の評価をし ています。その上で、三大都市圏外の 5,000 ㎡で計算した規模格差補正率 0.72 を乗じています。

③ 農地も、三大都市圏外の 4,000 ㎡で計算した規模格差補正率 0.73 を乗じています。

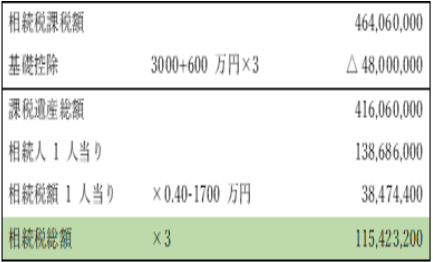

ここから現状の相続税を計算すると

相続税試算では、農地の納税猶予を受けないとして、Aさんの相続税額は、配偶者控除前で 1 億 1,542万円にも なります。例え配偶者控除を限度額まで受けても、二次相続まで考えますと、やはり 1 億円程度の相続税は覚悟しな ければなりません。

しかも定期借地契約期間の残り28年間で6.7億円の地代がAさんに入り、年1,000万円の貯蓄が単純計算で28 年で2.8億円の現金も、相続対象の資産に加わることになります。このままでは、先祖伝来の土地のかなりの部分を手 放さざるを得ません。

3、貸宅地を生前贈与

私のアドバイスは、事業用定期借地契約で貸している貸宅地を、長男に生前贈与することでした。相談されたのが

11 月でしたが、翌年 1 月からすぐに、しかも相続時精算課税制度を使って贈与するのです。貸宅地の評価が低い早い段階で、地積規模の大きな宅地の評価減も使えれば、贈与税負担も低減します。まず順を追って、説明しましょう。

① 定期借地契約をした貸宅地の評価は、残存期間が長いほど、低く評価されます。残存期間 28 年として、33% の評価減として計算していますが、契約満了期間に近づくほど、更地に近い評価額となります。

② この貸宅地を一括で相続時精算課税制度を選択して、長男に贈与します。相続時精算課税制度は、2,500 万円を超える額の 20%の贈与税で資産移転ができます。相続時には贈与した資産を贈与時の評価額で算入しなければなりませんが、既に納付した贈与税は相続税から控除できます。長男の贈与税は、(1 億 8,090 万円-2,500 万円)×20%=3,118 万円となります。

③ もう一つ注意しなければならないのは、負担付贈与にならないよう、預託金 2,000 万円相当の現金も長男に移管します。事業用定期借地契約に基づくこの預託金 2,000 万円は、返済義務のある債務ですので、税務上債務付きの不動産の贈与とみなされますと、この土地は相続税評価額ではなく、時価評価として贈与税の計算をすることになってしまいます。また場合によっては、A さんに(譲渡)所得税が課税されてしまいます。

4、より大きな収益の移転

3,118 万円の贈与税は多額ですが、これは将来の相続税に充当されます。年初に贈与しますと、翌年3月に贈与税の納税をするまでに、15か月分で 3,000 万円の地代が入ります。もちろん長男には所得税が発生しますが、預託金 2,000 万円の現金も移管されますので、贈与税の納付は可能でしょう。

また贈与以降 28 年間で、長男には 6.7 億円の地代収入が入り、相続税の納税用資金となります。一方父親に積 み上がって相続財産となる予定だった年 1,000 万円の貯金は、発生しません。相続税も十分納付できそうです。

手元現金がない状態で農地を宅地化して、借入金でアパート建築する提案は、多くの不動産業者からあったそう ですが、提案に乗った近隣の複数の地主が、空室が発生しローン返済に窮しています。それを見ていたAさんは、資 金繰りを心配せずに、次世代に資産を継承できそうだと、安堵しています。

税理士

株式会社タクトコンサルティング入社

税理士法人タクトコンサルティング代表社員就任

平成23年 税理士法人エクラコンサルティング/株式会社エクラコンサルティングを設立

~現在に至る

0120-131-554

0120-131-554