前回第5回コラムからの続きです。

こちらから初めてお読みになられる方は、ご面倒ですが前回第5回コラムからお読みください。

◆第5回『あるリスクを回避するための信託の活用①』

親よりも先に後継者の相続が発生した際のリスク回避をどうするのか?

いろんな回避策があるかもしれません。

例えば、株式を全体の49%以下しか長男Fに移転しない。株価が下がった千載一遇のタイミングですからそういう判断ができるかどうか?

長男に株式を移転したタイミングで遺言を準備する。内容としては長男Fに書いてもらう訳になり、「私が父Eより先に亡くなった場合には、私の保有するX社株式は父Eに遺贈する」というような内容になると思います。

これは私が証券会社のプライベートバンキング部の在籍時、あるクライアントから相談された時にアドバイスした内容です。実際、このアドバイスに対して、クライアントからどういう返答があったかというと、「小林さん、息子に遺言を書かせるなんて、気持ち的にスッキリしない。気持ちが悪い!」というものでした。

未上場株式を後継者に承継する場合のリスクとしては、後継者の相続が先に発生してしまうという他に、実際の事例として以下のようなケースもありました。

株式全株を後継者に移転した数年後、それまで仲が良かった親子の関係が悪化し、後継者の顧問弁護士を巻き込んで紛争になり、結果的に親が会社からスポイルされてしまった。会社を創業した親は取締役でもなく、株式も全く保有していなかったために、仕方がなく泣き寝入りです。自ら築いてきた会社にもかかわらず、です。

システマティックに上記のようなリスクを回避する方法として信託を活用するとスムーズかもしれません。

今回の信託スキームであれば対応可能な信託銀行もあるために受託者を信託銀行や信託会社としたスキームで解説させていただきます。(ちなみに受託者をファミリーで設立する一般社団法人、親がそのまま受託者となるスキーム構築も可能ですが、信託期間中の信託スキームの維持管理がおろそかになっている実例が数多く見受けられますので注意が必要です。)

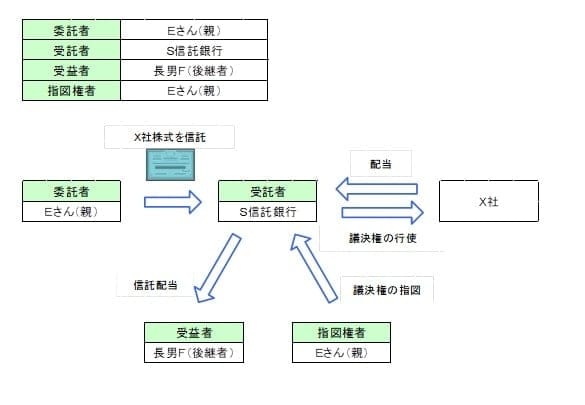

委託者は親、受託者は信託銀行(民事信託でスキーム構築する場合は一般社団法人もしくは親)、受益者を後継者とします。

そして信託契約書に「指図権者」を盛り込みます。

2013年から私はセミナー等で早くから指図権を紹介させて頂いていたのですが、当時の信託のセミナーではほとんど紹介されていませんでした。理由は、「指図権」は信託法上に規定されている訳ではなく、信託業法上のものだからです。

2008年から在籍したS信託銀行在籍時では、ごく当たり前のように使われていたのが指図権です。

実際の前回コラムでの事例3のケースで検討してみましょう。

信託財産は未上場会社X社株式。委託者はEさん、受益者は長男F。受託者はS信託銀行とします。

受益者を長男Fとするために(他益信託)、信託契約締結時に経済的価値が委託者から受益者に移転したものとして、みなし贈与となります。

その際の評価はX社株式をそのまま長男Fに贈与する場合と評価自体は変わりません。ここまでだとX社株式を信託せずに、そのまま後継者に贈与するのと何ら変わりません。ポイントは「指図権」です(指図権の評価は経済的価値がありません)。

信託契約に指図権者をEさんとします。

実務面としては、今までのコラムでも触れさせていただきましたが、信託すると、財産の名義がEさんから受託者であるS信託銀行に移転します。今回のケースではX社の株主名簿が信託する前はEさんの名義ですが、信託した後はS信託銀行の名義になるということです。

X社の株主名簿がS信託銀行になるということは・・・

X社株式の配当は誰に支払われるか?株主であるS信託銀行に支払われます。が、S信託銀行は信託の受託者ですので受け取った配当を、信託契約書に記載されている受益者である長男Fに信託配当として交付します。

次に

株主総会の招集通知や議決権行使書は?

これも株主である信託銀行に通知(郵送)されます。S信託銀行は株主であっても信託の受託者として株主になっているにすぎませんから、S信託銀行が自ら議案の賛否を判断する訳ではありません。実際、議案の判断を行う(指図する)のが「指図権者」です。

つまり、信託する前はEさんがX社の株主として議決権を直接的に行使していたのですが、信託した以降、Eさんは指図権者として、株主であるS信託銀行を通じて、間接的に議決権を行使することになります。実質的に議決権を行使することには変わりありません。

配当は受益者である長男Fが受取り、議決権行使は指図権者であるEさんが行使する。

X社株式を信託することで、株式の権利を切り分けることが可能となります。これが信託の真骨頂と言えるのではないでしょうか。

ここで、もし長男FがEさんよりも先に亡くなった場合の流れを確認します。

X社株式をそのまま贈与していた場合は前回のコラムでもご説明した通り、X社株式は長男Fの配偶者Gさんや子供Hに相続されます。

信託していた場合は、X社株式そのものではなく、長男Fが受益者として保有していた信託受益権が相続の対象となります。指図権は長男Fの相続が発生した場合も引き続き指図権者であるEさんです。

長男Fの相続発生後も、Eさんが指図権を保持することで信託期間中は指図権者として経営権を維持することができます。

もしGさんがEファミリーから離れて再婚するとなった時、Gさんが長男Fから相続した信託受益権をEさんが買取ることでリスク回避することができます。

Gさんがそのままファミリーから離れずに将来H(Eさんの孫)がX社を引き継ぎたいといったような場合は信託する意味がなくなる訳ですので信託契約を終了させて、X社株式をGさんやHに直接保有させればよい訳です。

小林 智

1990年山一證券入社。山一證券の自主廃業後、外資系保険会社を経て、みずほインベスターズ証券(現みずほ証券)プライベートバンキング部の立ち上げに参画。その後、フランス資本のソシエテジェネラル信託銀行、独立系の富嶽信託(管理型信託、関東財務局長[信]第7号)取締役、スイス資本のロンバー・オディエ信託を経て独立。

現在は民事信託のコンサルに特化。

14年間プライベートバンカーとして富裕層向け相続・信託コンサルティング実務経験豊富。民事信託コンサル実績多数。

CFP、1級ファイナンシャル・プランニング技能士、行政書士

0120-131-554

0120-131-554